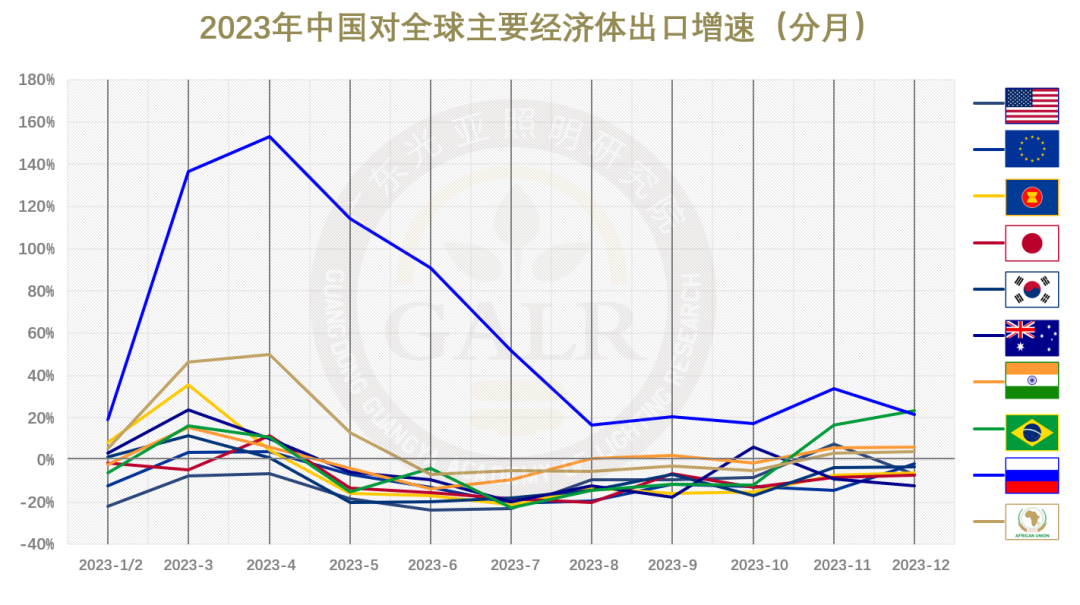

據海關總署統計,2023年我國貨物貿易進出口總值41.76萬億元人民幣,同比增長0.2%,但按美元計則為5.94萬億美元,同比下降5.0%。其中出口23.77萬億元,同比增長0.6%,按美元計則為3.38萬億美元,同比下降4.6%。

(點擊查看大圖)

(點擊查看大圖)

其中對新興經濟體市場的外貿增速顯著高于整體,發達經濟體歐美日韓成為拖累項。2023年,我國對共建“一帶一路”國家進出口19.47萬億元,同比增長2.8%,高出整體增速2.6個百分點,占整體的46.6%,比2022年提升1.2個百分點。對拉美、非洲分別進出口3.44萬億元和1.98萬億元,分別增長6.8%和7.1%;但受日韓下滑影響,對RCEP成員國進出口為12.6萬億元,同比下滑2.7%;對歐美進出口分別為5.51萬億元和4.67萬億元,分別下降1.9%和6.6%;因地緣政治沖突延續,對俄出口繼續一枝獨秀,同比暴漲53.9%。

另外就是機電產品出口占比繼續提升。2023年,我國機電產品出口13.92萬億元,同比增長2.9%,占出口總額的58.6%,比2022年提升了2.2個百分點。機電產品中,新能源汽車、鋰電池和光伏是核心動能,此“新三樣”產品合計出口首次突破萬億元大關,同比增長29.9%。汽車出口量達到歷史新高的522萬輛,同比大漲57.4%,出口額為0.72萬億元,同比暴增76.8%,是出口最強勁帶動項。船舶出口亦表現強勁,2023年,中國船舶出口金額接近0.20萬億元,同比增長達28.6%。

(點擊查看大圖)

跨境電商蓬勃發展。據測算,2023年我國跨境電商進出口2.38萬億元,同比增長15.6%。其中,出口1.83萬億元,同比增長19.6%;進口0.55萬億元,同比增長3.9%。

2023年整體外貿形勢如斯,面對海外需求放緩和全球供應鏈重構壓力,雖然以美元計價的中國出口總值下降,但以人民幣計價的出口總值仍保持正增長,占全球總出口的份額還是超過了疫情前的2019年,展現了較強韌性。但現下宏觀經濟形勢已無法準確表達目前具體行業的真實狀況。

一、整體情況

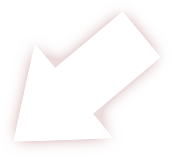

主要產品全年出口

(點擊查看大圖)

2023年全年,中國照明產品出口總額為582億美元,同比下降7.2%,去年全年為627億美元。其中LED照明產品出口額433億美元,占整體出口額的74%,同比下滑6.2%,去年全年為461億美元。(相關鏈接:數字化回顧2022中國照明之外貿篇)

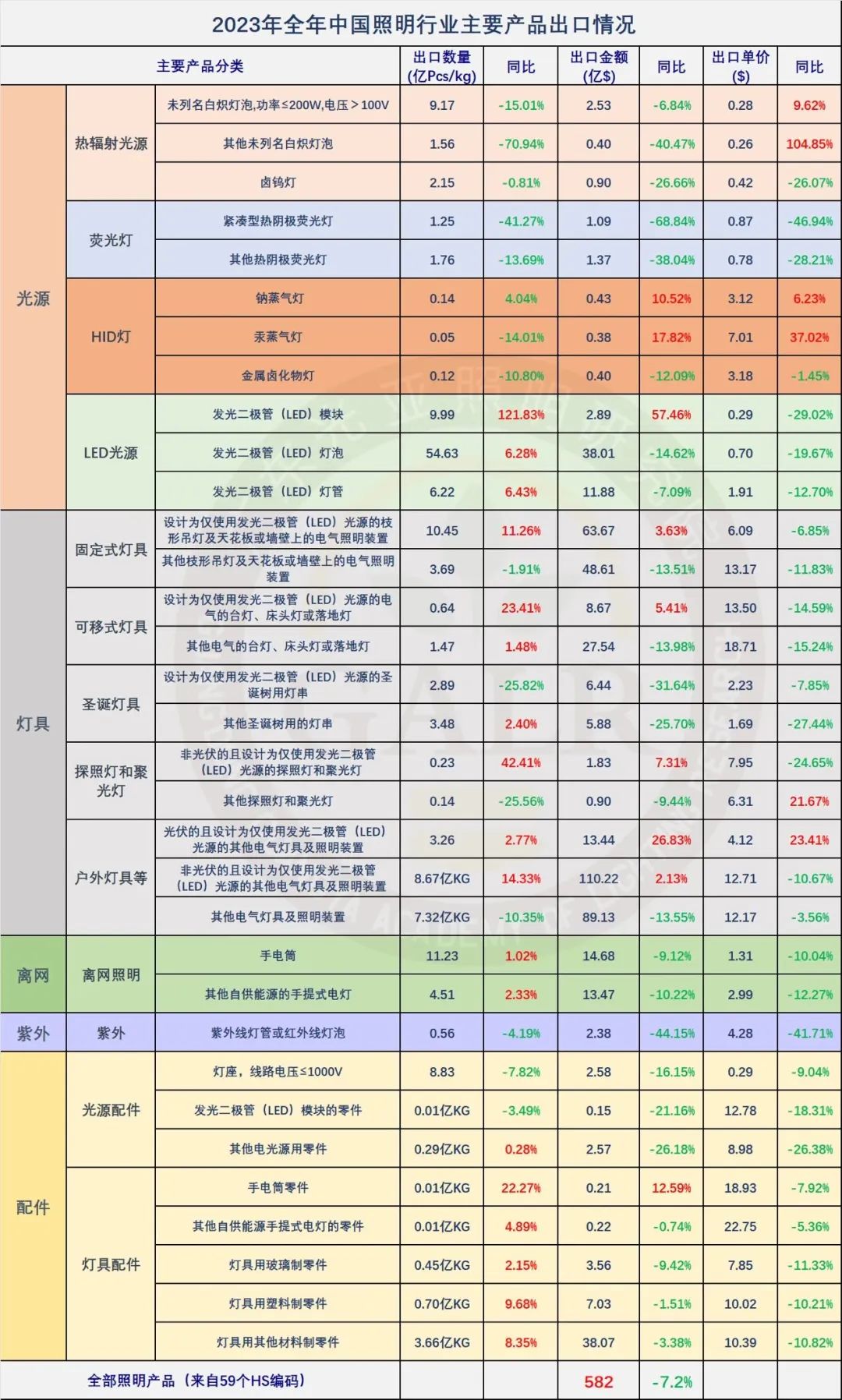

主要產品12月單月出口

(點擊查看大圖)

2023年12月份單月出口額為55億美元,環比增長11.7%,前值為增長13.8%,連續兩月環比增長;同比則與去年同期基本持平,前值為-7.0%,降幅連續兩個月收窄并止跌。需要指出的是,去年同期的三季度,出口額已經開始步入負增長區間,因而持續的降幅收窄在一定程度上是對比基數收縮導致。同時2023年度后兩個月外貿大盤有所邊際回暖,起到一定帶動作用。

后疫情時代,全球化重構來勢洶洶,世界經濟處于掙扎中是正在到來的現實,而外需減弱,貿易保護主義盛行及地緣政治沖突加劇則是長期制約。而目前的存量競爭階段,照明行業不同市場、不同區域、不同領域的恢復節奏和力度都不盡相同,導致千企千面,預期差異大,各自感受判若云泥,這種局面也將長期存在。

光源產品

(點擊查看大圖)

從光源產品來看,結構性不平衡現象繼續存在,傳統光源特別是白熾燈和熒光燈產品下滑狀況更為突出。2023年美國宣布禁售白熾燈等熱輻射光源(相關鏈接:美擬禁售白熾燈等熱輻射光源,LED機會幾何?)以及歐盟發布的生態設計規則ErP以及12項RoHS授權指令進一步限制鹵鎢燈和熒光燈等傳統光源的使用,使得熱輻射光源和熒光燈產品在光源總量占比中進一步下降。

2023年,LED替換光源產品出口數量逾60億只,同比增長6.3%,占整體比重已從去年同期的71.5%增至歷史新高的79.0%,此消彼長之間,也意味著替換空間進一步壓縮。通用照明光源出口總量僅余77億只,在2022年已下降20%的基礎上再度下降了4%。

分月

(點擊查看大圖)

分月來看,2023年全年可大致分為四個階段(1-2月,3-4月,5-10月,11-12月)。

2023年開年低迷,其中1月出口額57.9億美元,同比下降8.5%,2月則僅完成出口額23.3億美元,同比大幅下滑達30.3%。至此,因疫情管控全面放開并經歷了三年來首個不倡導“就地過年”的春節,1-2月出口額錄得同比下降16.5%,創自2020年3月以來的新低。

3月,節后勞動力逐步就位,產能恢復日常水準,之前積壓訂單得到相應釋放,因而單月數據大幅反彈39.7%。4月增幅減緩至8.7%,雖為連續兩月正增長,但比之3月已大幅回調。3-4月的反彈,既有年前后訂單因疫情和春節擱置而帶來的周期錯位,也有疫情之后照明企業紛紛迅速積極出海尋單搶單的成果。

5-10月則因外需特別是發達經濟體收縮疊加產業鏈外溢分散等多重不利因素沖擊,頹勢顯現,步入顯著下行區間,且5-7月降幅逐月擴大,8-9月降幅有所收窄,但10月下滑幅度一度超過20%。

11-12月降幅隨大盤邊際回暖疊加低對比基數效應有所修復,但復蘇動能仍弱。

分季度

(點擊查看大圖)

如圖表所示,疫情三年可謂是行業出口周期紊亂階段,2020年為先抑后揚;2021年幾乎沒有淡季,但因材料、物流、匯率等多重不利因素作用,有訂單沒利潤;到了2022年則是沒有旺季,外需收縮疊加庫存高企使得訂單都受到影響;2023年在前一年基礎上進一步下滑,尤其本應為旺季的三四季度表現乏善可陳。

分季度來看,2023年第一季度依靠3月份的反彈修復了跌勢僅下滑1.0%;但第二季度則進一步下探至-2.4%;第三季度同比下滑15.2%,錄得自2020年一季度以來14個季度單季最大跌幅;第四季度降幅略有修復,但受10月拖累,錄得9.4%的下滑。

二、分析解讀

照明出口的幾個現實:

1、照明行業外貿整體規模并非逐步回暖,而是下行收縮。之前持續增長的局面已經發生根本性改變,技術性增量方面,LED光源革新帶來的產業紅利已吃盡,特別是替換場景;市場性增量在外需疲軟的情況下也遭遇瓶頸。

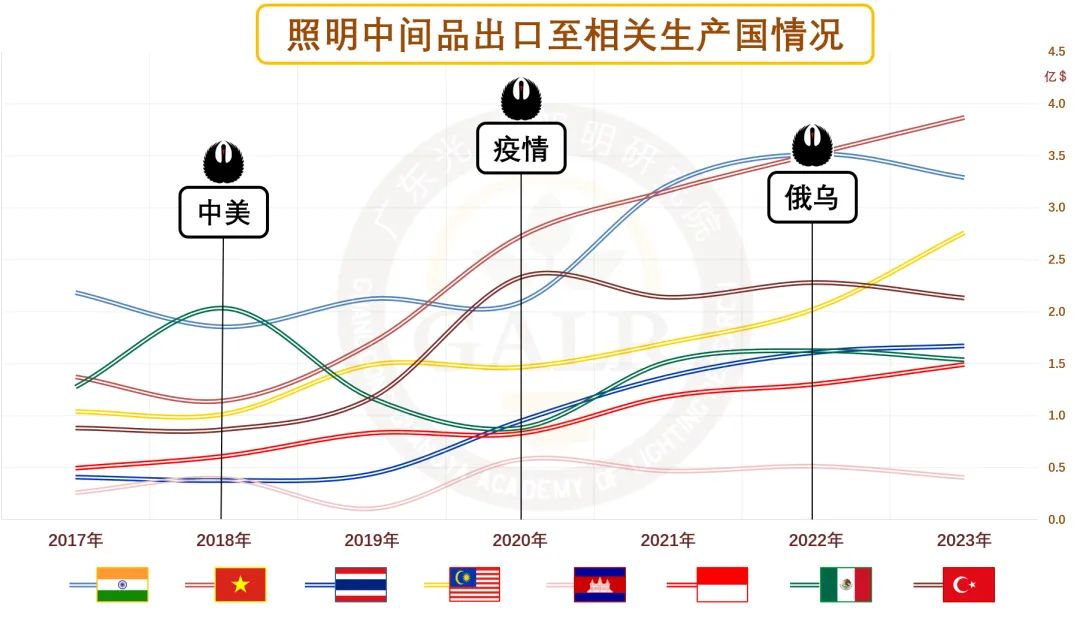

(點擊查看大圖)

2、照明出口下滑的主要因素一個是外部特別是發達經濟體需求萎縮,另一個是訂單和產業鏈外溢。疫情的長尾效應和區域地緣沖突拖累全球經濟復蘇,疊加貨幣緊縮,通脹高企和高位庫存等因素所導致的需求不足;歐美近年來奉行的“中國+N“政策和持續推動相關需求從離岸外包逐步轉向友岸生產和近岸采購所導致的產業鏈逐步外溢。

(點擊查看大圖)

(點擊查看大圖)

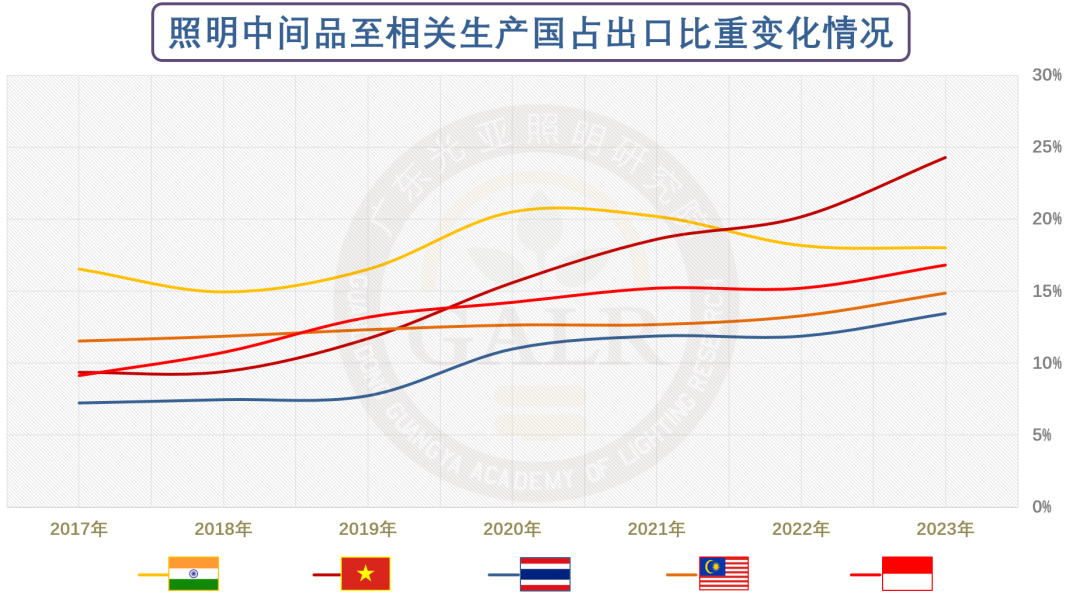

3、去年支撐整個出口額的通脹價格因素在今年也顯著弱化,行業價格競爭再度狼煙四起,逾八成的產品類別出口均價同比下滑,給整體出口形勢雪上加霜。

(點擊查看大圖)

4、供應端的產能結構性過剩。照明行業長期以來未能擺脫同質化低水平大規模的重復性生產,受需求端低迷的影響,目前行業更處于產能利用率不足的周期中,中上游企業產能利用率普遍徘徊在70%-80%,而下游成品企業的產能利用率平均僅為60%左右。這也是價格競爭的重要誘因之一。

5、產業鏈更齊全,復工復產更快的中國制造對外“轉移替代效應”是疫情期間出口走高的重要原因。而今進入后疫情時代,相關制造國已全面恢復生產生活,加之生產本土化和供應鏈在地化趨勢盛行,疫情前兩年中國制造對其他生產國的“轉移替代效應”逐步退潮,所占市場份額也將面臨新一輪激烈競爭。

6、人民幣一路貶值對出口的促進作用,無法根本性抵御外需不足以及供應鏈轉移和分散對照明產品出口的抑制。

(點擊查看大圖)

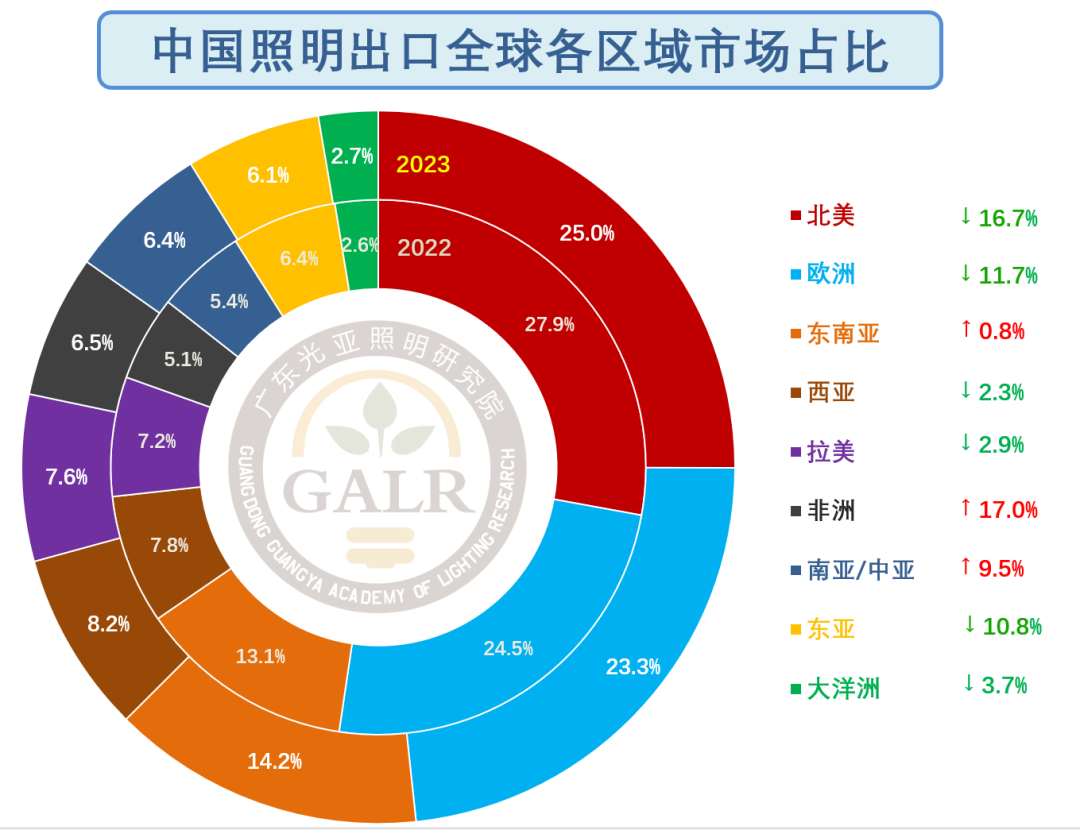

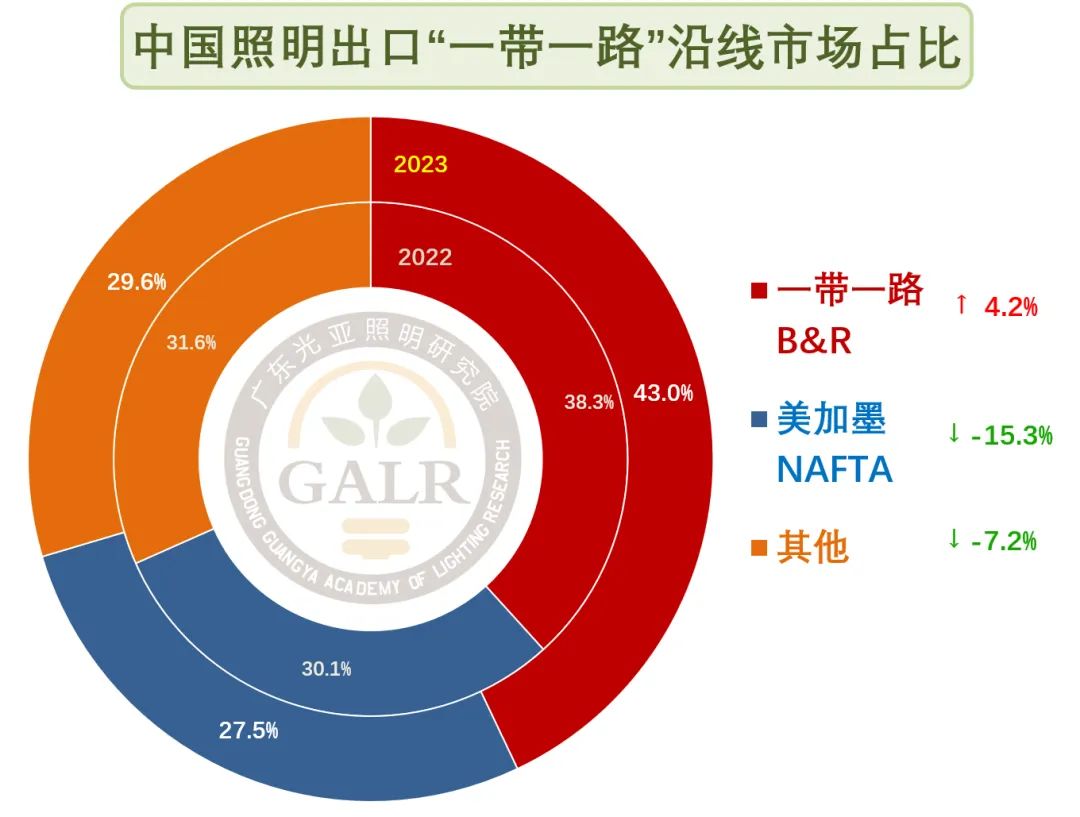

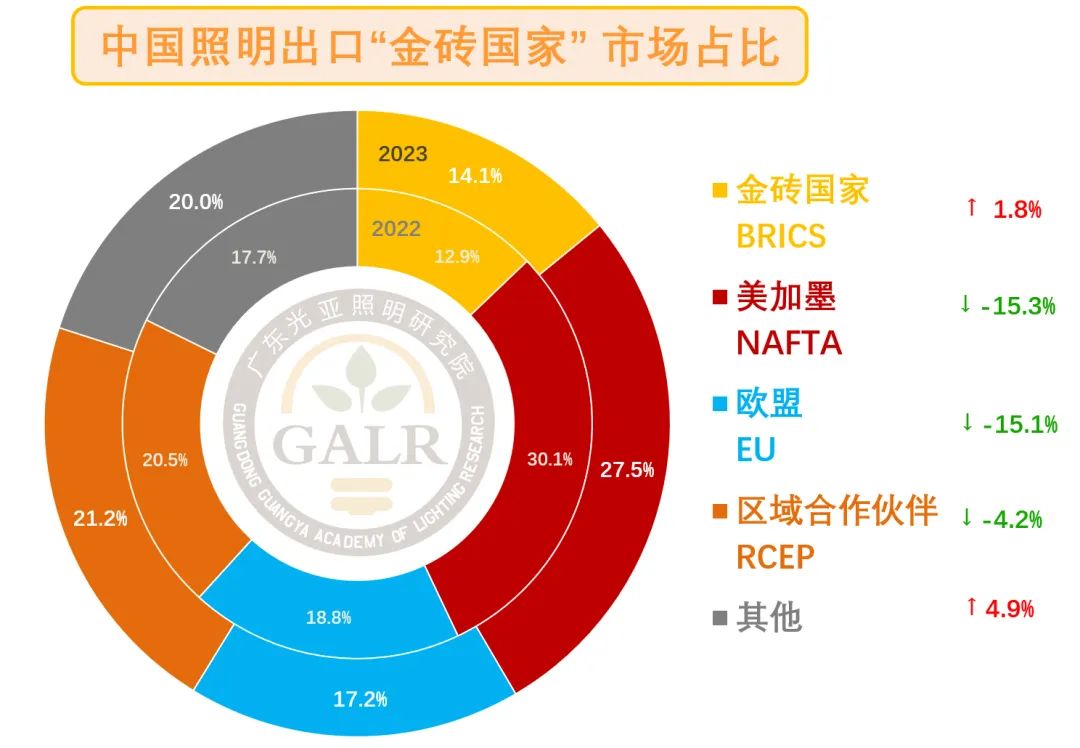

7、“東邊日出西邊雨”,從供需兩端的狀況來看,照明出口的“東升西降“已經成為一種必然的且難以逆轉的趨勢,雖然新興經濟體的增量可觀,但仍不足以全面抵消歐美日韓等發達經濟體下滑帶來的影響。

(點擊查看大圖)

歐美日韓為代表的發達經濟體所在的歐洲、北美和東亞市場均為兩位數下滑,出口企業普遍感受歐洲比北美市場情況更差,但數據顯示卻正好相反,原因在于北美市場下滑還具有另外一個重要因素就是產業鏈外溢。

(點擊查看大圖)

我國對東盟、南亞、中亞、俄羅斯、非洲等“一帶一路”及“金磚國家”概念的新興經濟體市場出口有所增長,但杯水車薪。

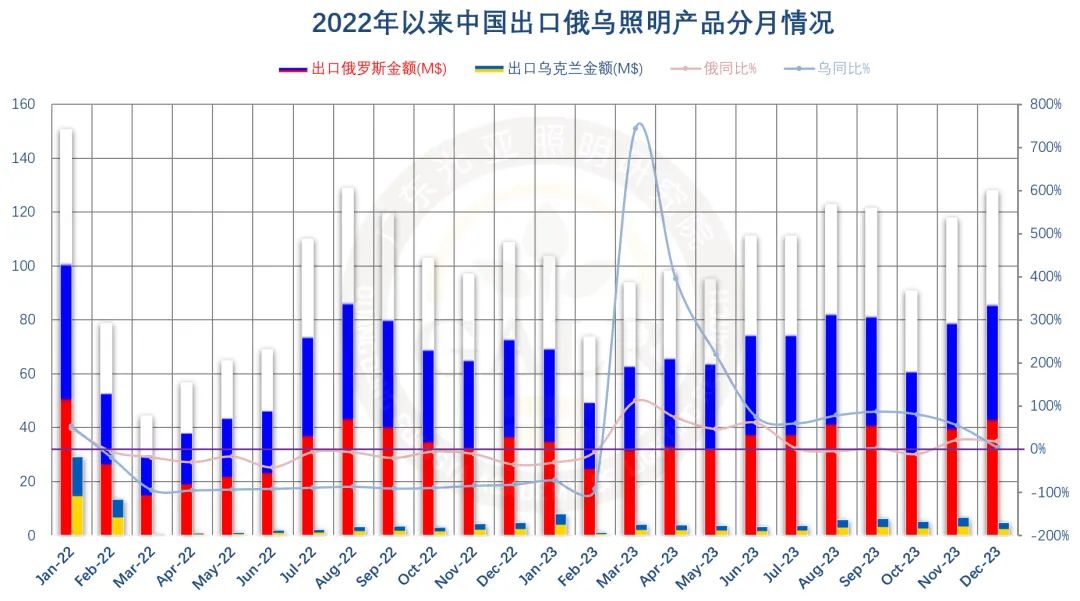

(點擊查看大圖)

2023年我國照明產品對俄出口同比增長12.1%,增速比上半年有所收窄,但仍遠好于歐洲其他大型經濟體。結合之前的香港燈展、廣交會、光亞展上的情況來看,來自俄羅斯的客商數量顯著增多,體現出飽受歐美空前制裁的俄羅斯將更多無處投放的需求轉向了我東方大國,也意味著中俄經貿關系進入全新階段;隨著戰事進入僵持階段,烏克蘭進出口市場也在逐步恢復中,但目前對烏出口額僅為戰前的兩成左右,回歸正常仍任重道遠。

(點擊查看大圖)

8、“東方不亮西方亮”,東南沿海照明制造傳統強省如廣東、浙江、福建等今年表現相對低迷,但以其他一些非傳統制造強省如新疆、內蒙古、黑龍江、廣西等依托對中亞、俄蒙、東南亞的火熱邊貿,出口份額顯著提升,但因體量差距甚大,無法彌補主要產區出口下滑帶來的缺口。當然,需要指出的是去年同期因疫情邊境時常關閉造成的低對比基數也是其大幅增長的重要原因。

(點擊查看大圖)

三、總結展望

本文作者

光亞照明研究院常務副院長兼首席研究員

中國城市科學研究會低碳照明研究中心副主任