當前,LED芯片產業寡頭格局已顯,產業集中度逐漸提升,除了他們,誰敢稱老大?

2016年

三安一家獨大,市占率近三成

根據相關數據統計,2016年,整個中國LED芯片市場規模增速明顯,市場規模達到139億元,同比增長9%,價格止跌。隨著中國大陸廠商產能的提升,以及技術上與臺灣的差距越來越小,價格、交期、市場反應迅速等優勢明顯,2016年LED芯片國產率提升至76%,達到了106億元,進口則為33億元。另外,隨著大陸廠商產能不斷釋放,2016年大陸芯片廠產值達114億元,同比產值成長13%。由于大陸芯片廠商性價比優勢明顯,出口比率也有所提升,2014年,出口率為8.9%,2015年有所下滑,出口率為8.1%,2016年則提升至9.6%。

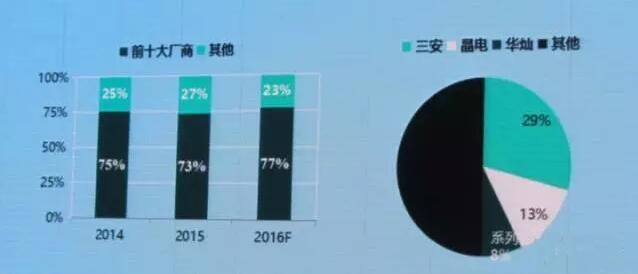

2016年前十大LED芯片廠商在整體的市場中占據了77%的份額,營收規模107億元,同比成長15%。其中,三安、晶電、華燦這前三大廠商市占率為50%,尤其是三安處于一家獨大的局面,占據了近三成的市占率。

(圖片來源于LEDinside)

有分析指出,大陸LED上游芯片公司目前基本走向寡頭壟斷,到2017年底,三安光電+華燦光電兩家的芯片份額將達到70%,大致比例為三安40%、華燦30%,這個市場已經沒有新進入者了,老的小的廠商因為成本原因會很快全部淘汰,以后這個市場就是幾家大廠在玩了,按規模來看就是三安、華燦、澳洋順昌。

2017年

漲價也要打頭陣

初入2017年,LED芯片龍頭企業三安光電先發制人再次公布漲價通知,決定于2017年1月10日起上調S-30MB/S-32BB系列產品價格8%。三安光電還公開披露,漲價主要受去落后產能、需求增長等影響。在龍頭廠打頭陣漲價后,LED晶粒價格可望觸底返彈。

價格存在上漲,一方面LED行業供給端收縮是價格提升很重要的驅動因素。實際上供給格局的改善對價格的影響程度是非常大的,例如去年供給側改革就使得工業品的價格有了很大程度的提升。另一方面,上游的材料價格上漲比較明顯。今年PPI居于高位。由于LED所需要的材料很多都屬于工業金屬,現在工業金屬的價格環比上升,由此可以推斷價格會不斷上漲。

從大的趨勢上講,2017芯片持續上漲已是定局。行業人士預計,LED芯片漲價將會持續到第三季度,第四季度會稍有下行,全年預估漲幅會達到兩位數,因此燈珠漲價也將持續至2017年第三季度,LED芯片漲價帶動中下游行業“漲價潮”實屬必然。

2017年

軍備競賽必有誰

華燦光電

日前已宣布將大舉投入60億元的華燦光電,預計2017年5月位于義烏的新廠將正式投產,投產后將達到年產300萬片LED芯片規模。

三安光電

隨著華燦擴產來勢洶洶,據傳三安也不甘示弱,為了保持龍頭地位將在2017年也大舉添購機臺,擴產項目除了藍光LED之外,也將目標鎖定在具有高獲利的四元LED產能擴增。

澳洋順昌

澳洋順昌從2016年下半年加快了LED晶粒擴產的腳步,預計2017年第1季起將逐步釋放產能,2017年產能將有望達到月產80萬片規模。

乾照光電

此外,以四元LED起家的乾照光電據傳2017年也將加碼投資四元LED機臺產能。

設備廠商也透露,目前國內LED芯片廠擴充均導入4寸的新型機臺,4寸磊晶片相當于2寸的4倍,若以每臺的月產能約達4寸3800~4000片磊晶來看,預計到了2017年LED晶粒產能將進入新一輪的大爆發。再加上歐司朗的馬來西亞廠也即將完工,龐大的產能將會于2017年陸續地釋放出來。

中國LED芯片廠主要產能一覽表

根據國信證券分析,2017年LED芯片龍頭企業增加約345臺(折算VeecoK465i機型54片機)。而其中包含部分購買二手設備的老機型的改良,因此2017年底全球有效產能達到8328萬片/年。而2017年芯片需求9235萬片、增長12.5%。其中,照明芯片需求4704萬片增長20%;戶外全彩顯示屏需求2602萬片增長5%;戶內小間距需求102萬片增長50%;手機背光需求139萬片;平板電腦背光需求44萬片;電腦及電視機背光需求699萬片;汽車燈具需求106萬片;其他約839萬片。

國信證券認為,任何產業產能略高于需求是供需平衡的穩態特征,而2017年LED需求仍有12.5%穩定增長,所以國信證券判斷:2017年LED芯片處于供不應求,2017年年底LED芯片有效產能約8328萬片,需求約9235萬片。

他們是誰?

三安系

三安光電LED 芯片主業處于國內絕對龍頭,具備全部可見光和不可見光 LED芯片產品,公司技術能力及產品品質國內第一,已于臺灣晶電比肩,并逐步縮小與歐美產品差距。公司國內市占率約30%,預計公司2017年擴產33%,年底可達200萬片/月,預計營收規模將超越晶電,成為LED芯片國際龍頭。

公司持續通過投資、收購、合資等方式,在上游獲得藍寶石、氫氣、氮氣等芯片原材料自我供給能力;下游成立 LED照明、汽車應用等合資公司,打通下游銷售環節。通過上下游核心產業鏈布局,垂直整合帶來卓越成本管控能力和下游議價能力,2016年毛利率預計達40%,遠高于行業平均水平。

2015年公司公告建30萬片/年6寸的GaAs產線和6萬片/年 6寸的 GaN產線,布局化合物半導體。GaAs 和 GaN分別是第二代、第三代半導體材料中的璀璨之星,目前公司已獲得軍用客戶采購協議及國內大客戶批量出貨。2016年底通過和GCS合作獲得技術授權,2017年將進一步拓展國內外客戶。

隨著5G、物聯網、電動汽車、智能汽車等應用市場興起,2021年預計全球砷化鎵/氮化鎵器件市場規模可超700億人民幣。同時我國芯片嚴重依賴進口,以我國智能手機為例,砷化鎵/氮化鎵芯片90%以上需要進口,三安光電產線將填補國內砷化鎵/氮化鎵空白,有望全面替代進口芯片,自主可控中國“芯”。公司顯著受益于國家產業政策支持,獲得國家資金支持及國內外優秀人才匯集。

華燦系

與龍頭三安光電相比,華燦光電市值更小,彈性更好,目前三安光電的市值為660億,作為LED芯片的行業老二,未來華燦光電的市值有望進一步提升。目前月產能在70萬片,并有一個產能高達100萬片每月的義烏基地在建,將于今年7月份開始逐步投產。在顯示屏應用領域,華燦光電的LED芯片占據了超過三分之一的國內市場份額。

2016年華燦光電營收快速增長,一方面是由于2016年5月完成對上游藍寶石襯底供應商藍晶科技并購重組,藍晶并表貢獻營收2.31億元,扣除藍晶影響,公司2016年實現營收13.51億元,同比增長41.5%;另一方面由于公司LED升級改造項目完成,產銷規模大幅提高,LED芯片產品銷售數量同比增長130.96%。

華燦光電LED業務盈利能力大幅改善,2016年產品毛利率24.05%,較去年提高7.3個百分點;其中Q4產品毛利率為29.77%。2016年LED芯片行業洗牌加劇,落后產能淘汰,價格競爭回歸理性,華燦光電LED芯片產品受益于小間距顯示屏市場需求快速增長,價格穩中有升;另外產能提高后規模優勢帶動下,公司盈利能力提升。公司16H2藍光LED毛利率為25.4%,較16H1上升12.6個百分點;綠光LED芯片毛利率為24.2%,較16H1上升19.4個百分點。

此外,華燦光電擬收購美新開啟傳感器領域新征程,公司擬發行股份2.37億股,作價16.5億元間接完成對全球領先MEMS 企業美新半導體的收購,從而涉足MEMS傳感器領域。美新產品集中在慣性傳感器領域,產品廣泛應用于汽車和消費電子領域。